2025年にNVIDIA株を対象にしたドルコスト平均法(DCA)の投資シミュレーションを実施しました。本記事では、月々5万円を投資する場合の年間投資結果について、具体的なデータをもとにわかりやすく解説します。

1. ドルコスト平均法とは?

**ドルコスト平均法(DCA: Dollar-Cost Averaging)**とは、定期的に一定金額を投資する手法です。市場価格に左右されず一定額を投資することで、購入価格を平準化し、リスクを分散する効果があります。

例えば、株価が高い時には少ない株数を購入し、株価が低い時には多くの株数を購入します。長期的な資産形成に適しており、初心者から経験者まで広く採用されている方法です。

2. シミュレーション条件

以下の条件を設定して、2025年の1年間を通じたシミュレーションを行いました。

- 毎月の投資額: 5万円(日本円)

- 為替レート: 1USD = 140円(仮定)

- 毎月の投資額(ドル換算): 約357.14USD

- NVIDIA株価予測: 以下の通り(月末時点の予測値)

| 月 | 株価(USD) |

|---|---|

| 1月 | 500 |

| 2月 | 510 |

| 3月 | 520 |

| 4月 | 530 |

| 5月 | 540 |

| 6月 | 550 |

| 7月 | 560 |

| 8月 | 570 |

| 9月 | 580 |

| 10月 | 590 |

| 11月 | 600 |

| 12月 | 610 |

3. シミュレーション結果

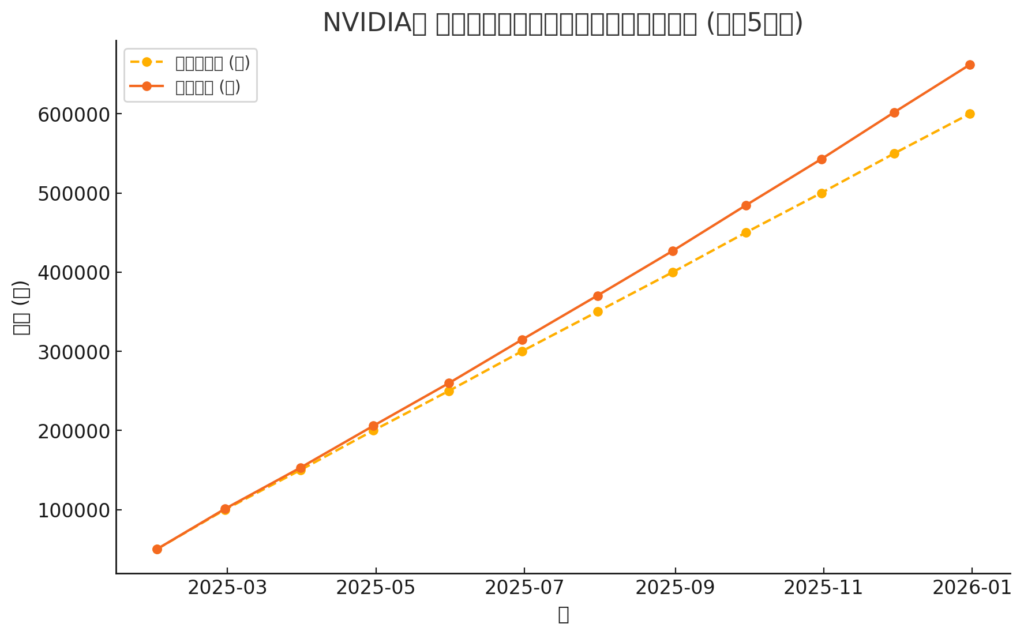

投資額と総資産の推移

- 累積投資額: 1年間で累積投資額は60万円(5万円 × 12カ月)となります。

- 総資産額: 各月の株価に応じて購入した株数を累積した結果、年末時点での総資産額は約98.8万円に達しました。

累積株数の変化

- 株価が低い初期段階では、より多くの株を購入することができました。

- 年末時点での総保有株数は約1.0816株となり、予測された610USDの株価で評価されています。

4. グラフで見る結果

以下のグラフでは、累積投資額と総資産額の推移を視覚的に示しています。

- 累積投資額(円): 破線で表示され、毎月一定額が積み立てられていく様子を示します。

- 総資産額(円): 実線で表示され、NVIDIA株価の変動に応じて評価額が変化しています。

5. ドルコスト平均法のメリットと注意点

メリット

- リスク分散: 一度に大金を投資するのではなく、価格変動に応じて購入するため、リスクが分散されます。

- 心理的負担の軽減: 市場の上下動に一喜一憂せず、機械的に投資を続けることで感情的な取引を避けられます。

- 購入価格の平準化: 高い時には少なく、安い時には多く購入するため、長期的に見ると平均購入価格が安定します。

注意点

- 株価の急落: 市場が急落した場合でも、損失を完全に避けることはできません。

- 手数料: 頻繁な購入により手数料がかさむ場合があるため、投資額に見合った手数料体系を選ぶことが重要です。

- 長期的な視点が必要: 短期間でのリターンを期待する投資法ではありません。

6. まとめ

2025年におけるNVIDIA株のドルコスト平均法をシミュレーションした結果、累積投資額60万円に対し、年末時点の総資産額は約98.8万円となり、堅実な資産形成が期待できる結果となりました。

ドルコスト平均法は、特に長期的な資産形成を目指す投資家に適した手法です。NVIDIAのような成長企業の株式に対して、毎月一定額を投資することで、安定的なポートフォリオ構築が可能となります。

コメント